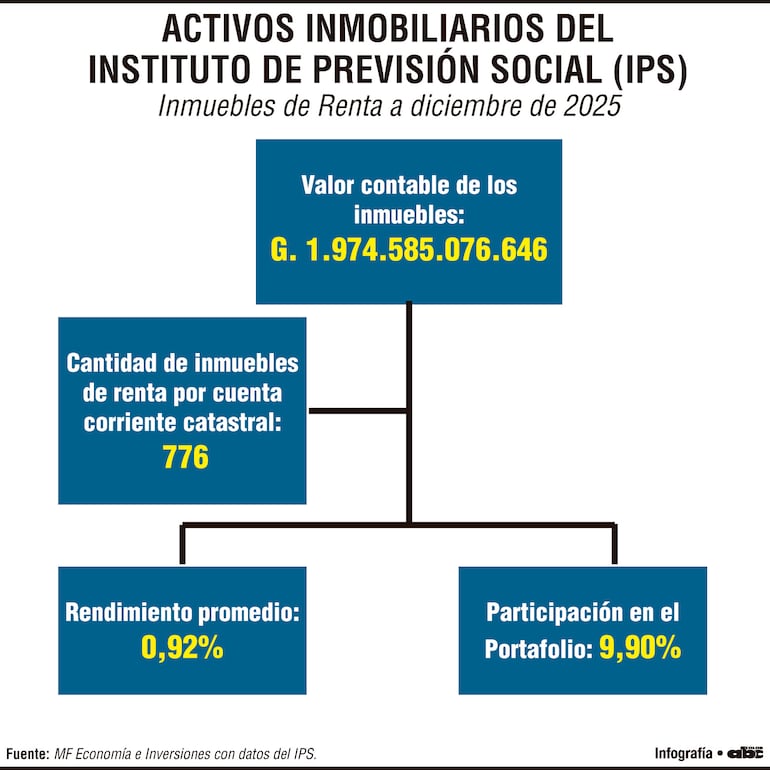

De acuerdo con los datos oficiales, el valor contable de los inmuebles del IPS asciende a G. 1.974.585.076.646. Este monto, expresado en dólares americanos, equivale a US$ 300 millones al tipo de cambio de G. 6.575,71 por dólar, correspondiente a la cotización del 30 de diciembre de 2025 del Banco Central del Paraguay.

El portafolio inmobiliario de renta está conformado por 776 inmuebles identificados por Cuenta Corriente Catastral. El rendimiento promedio de estos inmuebles se ubica en 0,92%. El boletín aclara que el rendimiento corresponde a una tasa anualizada, calculada como la suma del canon de los últimos 12 meses dividida por el valor contable total de los inmuebles arrendados.

Esta precisión metodológica resulta clave para interpretar adecuadamente el dato, ya que permite comprender que el indicador no representa una variación coyuntural mensual, sino una medición estructural del flujo de ingresos generado por el conjunto de propiedades. En el contexto de la gestión previsional, el rendimiento de los activos inmobiliarios suele evaluarse en función de su estabilidad y de su capacidad de preservar valor real en horizontes de largo plazo.

Lea más: Renuncia masiva de médicos especialistas de IPS: esto alerta el sindicato

La participación de los inmuebles de renta dentro del portafolio total de inversiones del Instituto de Previsión Social alcanza el 9,90%. Este porcentaje muestra que el componente inmobiliario constituye cerca de una décima parte del conjunto de activos administrados.

Todos los beneficios, en un solo lugar Descubrí donde te conviene comprar hoy

Desde el punto de vista de la teoría de portafolio, mantener una proporción cercana al 10% en bienes raíces puede contribuir a equilibrar el perfil general de riesgo y retorno, siempre que el usufructo se realice en condiciones de mercado, complementando inversiones en instrumentos financieros, títulos públicos y otros activos. Y aquí, la pregunta clave no es si el inmobiliario debe rendir como un activo financiero de alto riesgo, sino si está generando un retorno acorde a su peso en el balance y a las necesidades crecientes del sistema.

Un rendimiento persistentemente bajo implica un costo de oportunidad, especialmente en un contexto de mayores presiones sobre las finanzas previsionales.

El boletín señala, además, que el valor contable informado corresponde al cierre de diciembre de 2025 y que la administración de estos bienes se encuentra en proceso de transferencia, conforme a lo establecido por la Ley 5518, de acuerdo con datos del Departamento de Administración de Inmuebles. Es de mencionar que el aspecto institucional no es menor, ya que la gobernanza y la eficiencia en la gestión influyen directamente en la capacidad de maximizar ingresos y preservar el patrimonio.

Lea más: “No vamos a encubrir nada”: presentarán informe final sobre el IPS en los primeros días de marzo

Al cierre de diciembre de 2024, el portafolio de inmuebles administrado por la entidad había registrado un valor contable igual al de 2025, así como la cantidad de inmuebles de renta con Cuenta Corriente Catastral. No obstante, la cifra efectiva ascendía a 827 propiedades si se incorporaban las 51 unidades que se encontraban en proceso de transferencia y cuyo canon ya fue percibido en el ejercicio.

Mientras que el rendimiento promedio anualizado del portafolio se ubicó en 1,09%, levemente por encima de 2025 y calculado como la suma de los cánones percibidos en los últimos 12 meses sobre el valor contable total de los inmuebles.

Para un sistema previsional como el IPS, cuyos recursos provienen de aportes de trabajadores y empleadores, la acertada administración de las inversiones adquiere una dimensión social. Los activos inmobiliarios no solo representan una línea contable, sino que constituyen respaldo concreto de obligaciones futuras con jubilados y pensionados.

El desafío hacia adelante radica en evaluar la relación entre rendimiento, valorización patrimonial y eficiencia operativa. La magnitud del valor contable, cercana a los US$ 300 millones, exige procesos rigurosos de evaluación, mantenimiento y eventual rotación de activos cuando las condiciones de mercado lo aconsejen. La dinámica del mercado inmobiliario, marcada por ciclos de precios, cambios en la demanda y transformaciones urbanas, obliga a una gestión activa.

Lea más: Contratos del MSP desmienten al IPS sobre el flete para inflar los precios

En última instancia, la sostenibilidad financiera del sistema previsional depende de la coherencia entre política de inversiones, control institucional y generación de ingresos estables. Los activos inmobiliarios constituyen una pieza de ese engranaje. Su desempeño y buena administración inciden de forma directa en la solidez del fondo y, por extensión, en la capacidad del IPS para cumplir con su mandato central: garantizar prestaciones previsionales en el tiempo.

* Este material fue elaborado por MF Economía e Inversiones.